臺銀為健全公司經營發展,確保資本適足性,以達成風險與報酬合理化目標,遵循「內控內稽辦法」相關規定,設有嚴謹之風險管理規範及內部作業控制程序,以為風險管理之重要依據。

風險管理機制

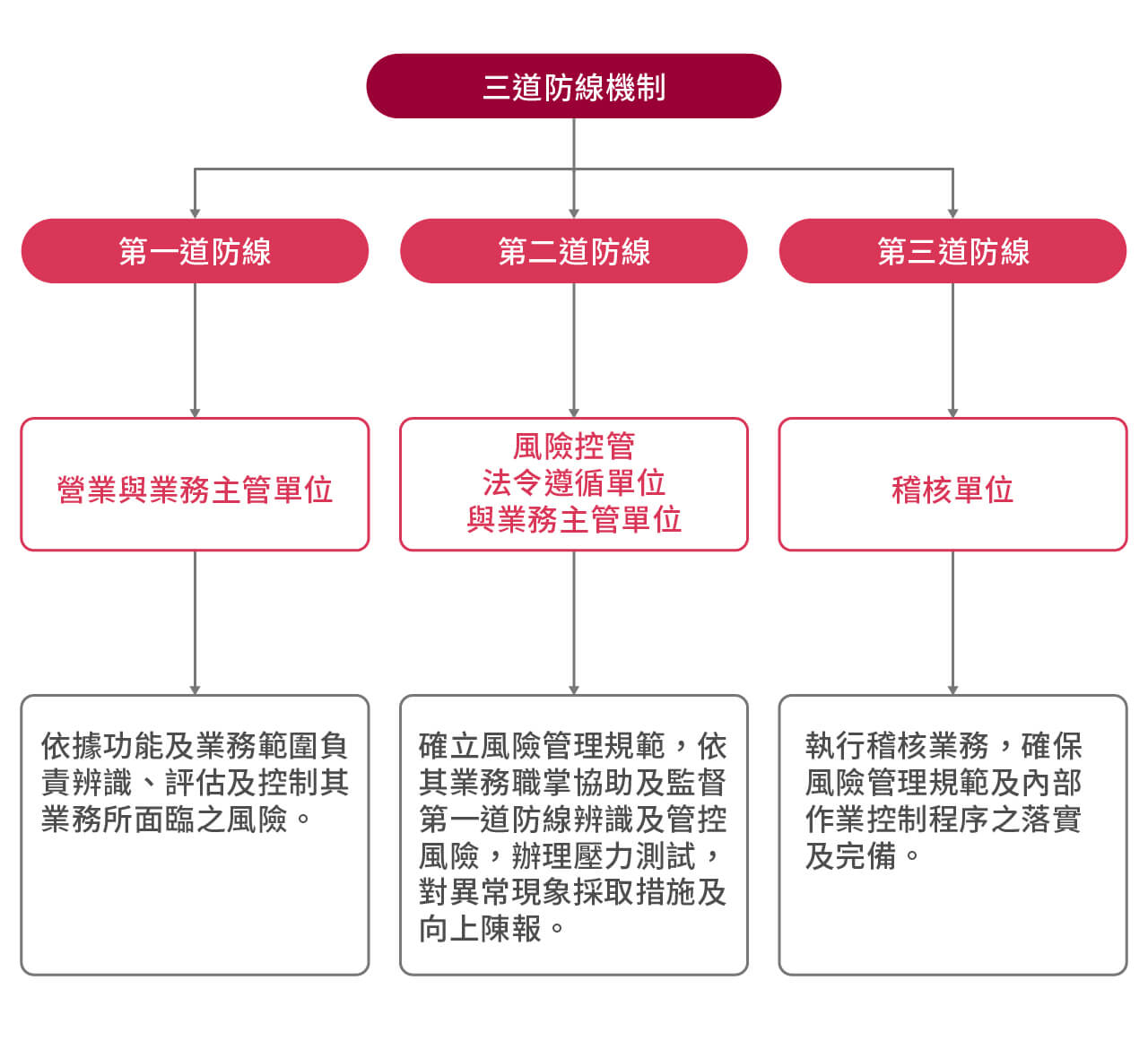

為有效落實風險管理,臺銀設有三道防線機制。

| 單位 | 權責 |

|---|---|

| 董事會 | 風險管理最高決策單位,依據整體營運策略及經營環境,核定臺銀之風險管理政策,持續監督風險管理機制之有效運作,並確保擁有適足之資本以因應所有風險。 |

| 風險管理委員會 | 每季開會一次,針對執行董事會核定之風險管理決策,協調跨部門風險管理相關事宜。 |

| 風險管理部 |

|

| 各業務主管單位 | 對於經管業務及相關新種業務或新種商品,應辨識、評估及有效控管其風險,訂定各項風險管理規章,據以執行及檢討,並督導各單位該項業務之風險管理,以配合風險管理部完成各項風險之控管。 |

| 其他單位 | 辦理業務時依臺銀各項規定進行風險管理。 |

風險管理政策及通報機制

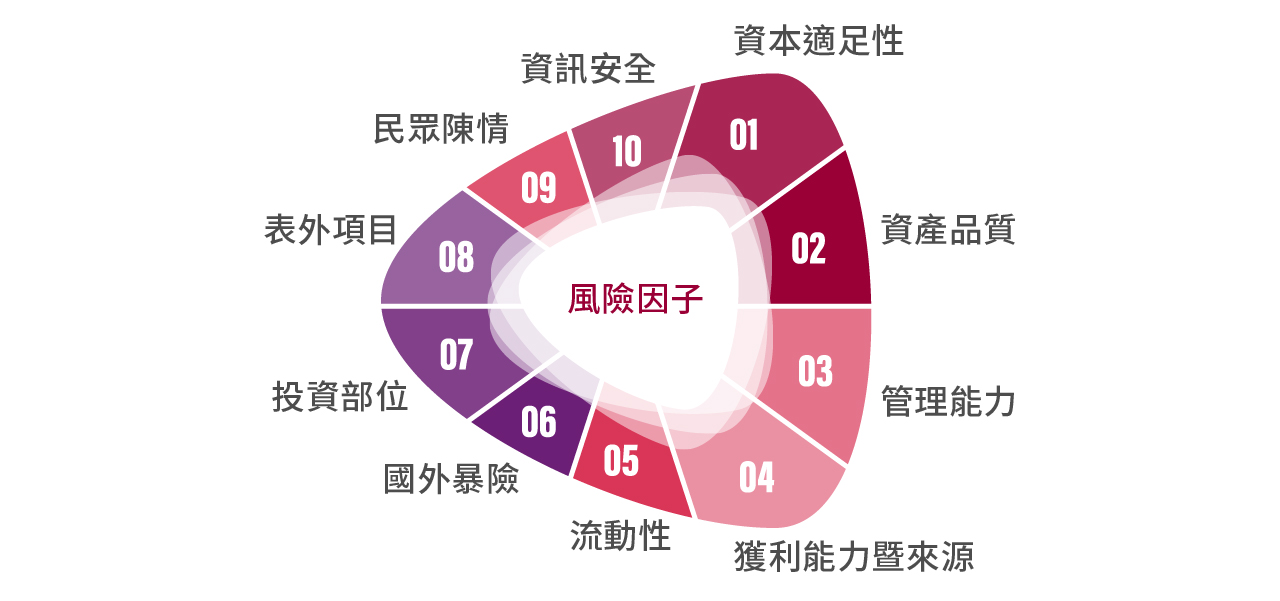

依據臺銀《偵測重大經營風險管理準則》第二條與第三條,訂有11大經營風險監控項目及22項監控指標,進行偵測重大經營風險評估與風險評級,2024年底評估結果並無高風險項目。

此外,為提升危機與緊急事件的應變能力,臺銀訂有經營危機與災害緊急應變、通報與營運不中斷計畫等內部規範,涵蓋範圍包括內部控制、安全維護、災害、業務、品牌信譽、流動性、資訊安全、洗錢交易、罷工、法定傳染病等重大事件。於必要時得召開「危機處理小組」、「災害緊急應變小組」或「緊急應變小組」會議,迅速採取因應方案,消弭事件之衝擊,維持正常營運。

| 業管單位 | 掌握業務重要資訊、營運概況、金融環境變化及各項監控指標偵測結果,如發現超逾監控標準者應先行分析及研擬因應改善措施,並於分析報告說明。 |

| 風險管理部 | 彙整各業管單位按季提供重大經營風險之結果及分析報告後納入風險監控報告,並提報風險管理委員會及董事會。 |

壓力測試

近年來,國際經濟、環境與社會情勢劇烈變化,因應總體經營環境之不確定性上升,臺銀訂有《壓力測試管理辦法》,明訂每季辦理一次自願性壓力測試,將國內外經濟情勢發展、肺炎疫情變化、通膨壓力及升息影響、地緣政治風險、極端氣候事件以及全球經濟走向區域化之供應鏈調整等不同風險因素納入情境設定,以評估臺銀風險承擔能力。壓力測試結果若有不符合合格標準時,風險管理部得視需要邀集相關主管部處研議因應對策及改善方案,並提報風險管理委員會核議。

2024年共計辦理4次自願性壓力測試,各次測試結果無論在輕微情境、嚴重情境下皆符合壓力測試合格標準。

| 類別 | 說明 | 2024年結果 |

|---|---|---|

| 自願性壓力測試 |

|

無論在輕微情境、嚴重情境下皆符合壓力測試合格標準(依據金管會標準,資本適足率10.5%、第一類資本比率8.5%、普通股權益比率7.0%、槓桿比率3.0%)。 |

為有效藉由壓力測試反映臺銀對ESG執行情形或預期損失,臺銀參與銀行公會氣候變遷壓力測試小組及配合金管會辦理全國銀行氣候變遷情境分析作業,以瞭解臺銀氣候風險相關策略之韌性與調適能力,並依氣候變遷情境分析結果進行策略調整。更多氣候風險相關管理資訊,請見2024氣候暨自然相關財務揭露報告書。

風險文化建立

風險管理文化在銀行內部轉化於業務流程及日常管理程序中,最重要的是各層級同仁需有風險意識及觀念,進而形成具風險管理之企業文化。為此,臺銀建立完整透明的風險溝通機制,定期或適時將完整風險訊息向上陳報、向下傳達及跨部門間溝通,並依規定進行公開揭露。

| 措施 | 說明 |

|---|---|

| 風險管理教育訓練 |

|

| 風險通報措施 | 建立風險指標與預警機制,以採取適當風險監控,每季彙報至風險管理委員會。 |

| 風險文化深化措施 |

|